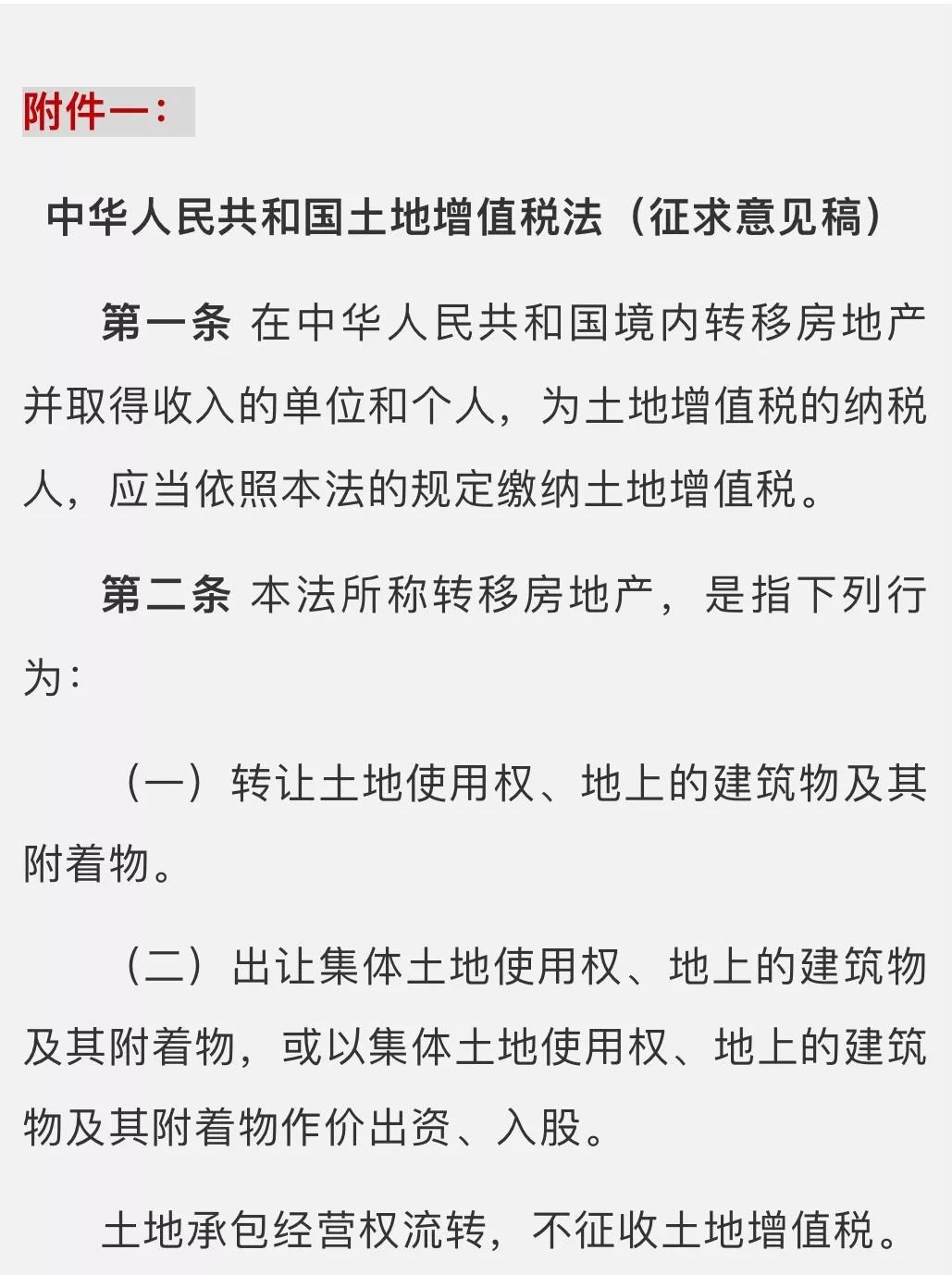

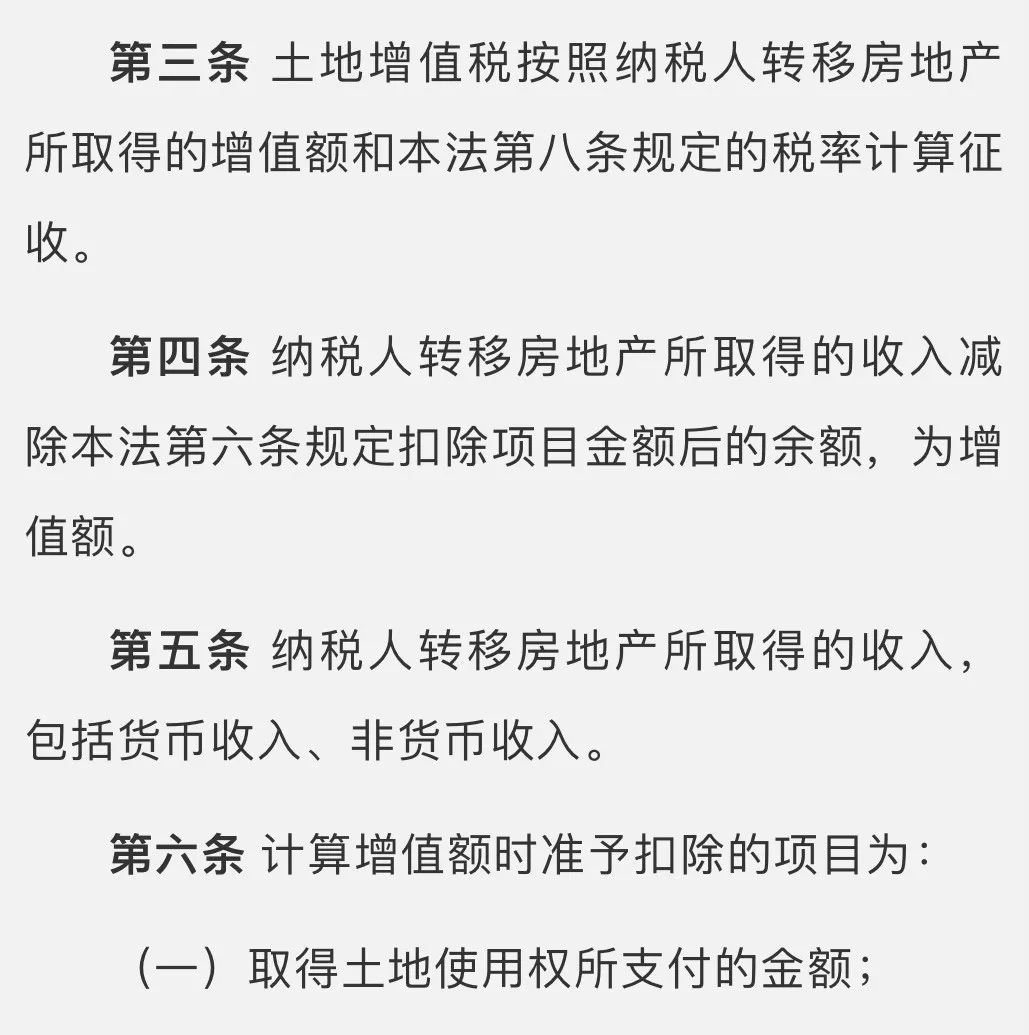

7月16日,财政部、国家税务总局联合印发《中华人民共和国土地增值税法(征求意见稿)》,将《条例》上升为法律并向社会公开征求意见,结束时间是8月15日。

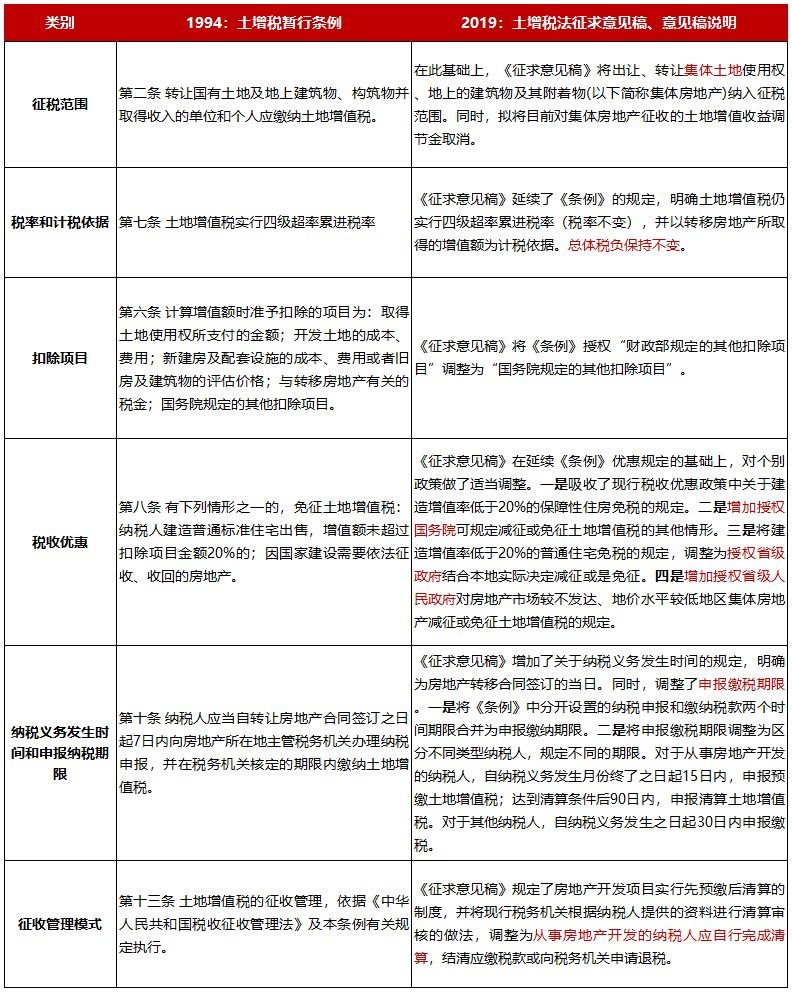

此次征求意见稿基本平移了原土地增值税暂行条例中的内容,保持现行税制框架和税负水平总体不变,税率仍实行原有的四级超率累进税率,征税范围增加了集体房地产、税收优惠强化了的灵活性等新内容。

整体来看,此次土地增值税法征求意见稿的相关内容将对我国的土地制度改革、房地产行业长久发展以及房地产市场主要参与主体行为产生重要影响。

行业影响

1对“土改”:“税改”“土改”相衔接,提升集体经营性建设用地供应效率。此次征求意见稿与此前暂行条例最大的不同在于:将出让、转让集体土地使用权的建筑物及其附着物纳入征税范围。同时,拟将目前对集体房地产征收的土地增值收益调节金取消。集体经营性建设用地入市流转税收机制进一步健全,迎来规模释放契机。整体来看,此次土地增值税调整征税范围的主要考虑是为了与当前的土地制度改革相衔接。目前,我国集体用地入市试点地区主要通过征收土地增值收益调节金的过渡办法对土地增值收益进行调节。此前,《土地管理法(修正案)》(草案)已提请全国人大常委会初次审议,删去了从事非农业建设必须使用国有土地或者征为国有的原集体土地的规定。因此,需要重新建立土地增值收益分配机制,使税制与建立城乡统一建设用地市场的土地制度改革相衔接。取消土地增值收益调节金主要是为了确保立法前后集体房地产负担总体稳定。

2对行业管理:房地产行业的税收体系将进一步完善,助力长效机制建设。房地产行业税收法定进一步推进,包括此次征求意见的土地增值税法,再加上目前已在酝酿的房地产税法,将合力对房地产行业形成持久的影响,从而稳定市场主体预期,共同防范囤地、炒地、囤房现象。同时,鉴于税法特别给予了国务院、地方政府一定的相机决策空间,这将使建立起来的房地产行业税收体系能够被更灵活地运用于房地产市场调控过程中。

3对房企:资金压力有所提升,企业影响程度不同,税收筹划需更紧密结合地区特点。从整体资金压力来看,此前的征收制度规定较为粗放,为房企留下一定的弹性操作空间,最新的征求意见稿对纳税期限、征收管理方式进行了明确的规定,虽然这对交税成本影响不大(政策强调短期仍保持税负稳定),但却压缩了企业的操作空间,整体的资金压力有所上升。从房地产企业拿地预期变化来看,后端交税政策改变,监管强化税收筹划难度上升,企业在前端投资拿地的算账方式就会相应发生变化,对地价预期将形成一定的降温。从不同房地产企业差异化影响来看,土地增值税调整对土地储备多、开发周期长、产品溢价大的开发商影响较为明显,对快周转企业影响较小。此外,税收优惠政策增加了地方政府的决策权限,企业未来在不同地区、不同业务类别的操作上都将面临差异化的税收优惠,需进行深入研究。整体来看,税收政策的进一步规范,将进一步推动房地产行业强者恒强的格局,资金实力雄厚,可以在低利润率情况下实现规模增长的企业将更加具有竞争力。

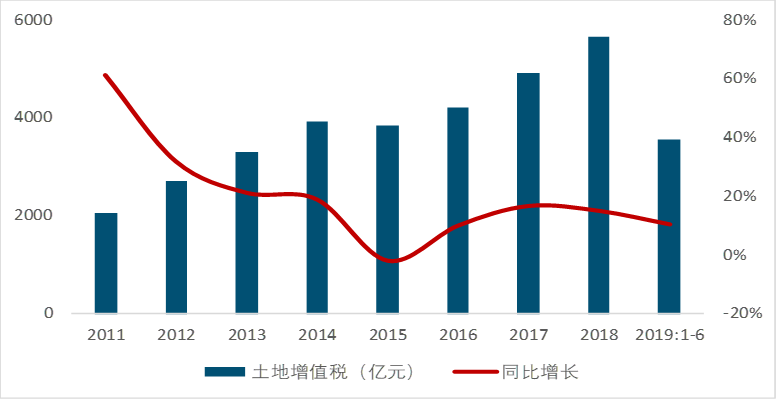

4对地方政府:进一步健全地方税体系,征收管理将更加严格,税源更加稳定,成为未来长期存在的重要税种。土地增值税多年来一直存在存废争论,此前以暂行条例出现也是基于实践中的不确定性。目前从条例上升到法律,表明土增税将成为未来长期存在的重要税种,而且以后也会越来越重视,相应的监管会越来越规范,对相关主体的惩罚或者保护也会更严格。从数据来看,增值税(营改增前为营业税)、所得税、契税和土地增值税为四大税种占房地产业缴纳税收总额的比重分别为35.22%、17.41%、15.26%和18.46%(中国税务年鉴,2015年)。土地增值税占比较高,近年来稳步增长,将成为更稳定的地方税源。

图:2011-2019年上半年土地增值税及同比增长

数据来源:国家税务总局,中指研究院综合整理

5对个人:目前不征收,征求意见并未额外说明,未来仍需结合整体税制改革进一步明确,但以不增加总体税负为主要方向。目前,我国的土地增值税主要目的还是在于增量交易环节征收,并不涉及个人存量住宅转让环节的征收。未来是否涉及仍然需要政策的进一步明确。

表:新老土地增值税对比

来源:中国指数研究院